Die Weiterbildung im Bereich Compliance und die Ausbildung eines Spezialisten innerhalb eines bestehenden Compliance Management Systems (CMS) mit der Integration eines Tax Compliance Officers hat mit einem Urteil des Bundesgerichtshof (BGH) aus dem Jahr 2017 deutlich an Wichtigkeit gewonnen.

Erhöhte Pflichten, Vorgaben im Hinblick auf Transparenz, sowie Dokumentationspflichten und die Digitalisierung stellen die Funktionen und Vorgaben jedes Unternehmens im Bereich der steuerlichen Aufgaben vor immer größere und vor allem neue Herausforderungen. Veränderte rechtliche Rahmenbedingungen und eine deutlich gestiegene und restriktive Handhabung durch das Finanzamt verstärken dies deutlich.

Ein Tax Compliance Officer im Unternehmen? Ein Thema, welches nach heutigem Stand für jedes Unternehmen, gleich welcher Größe und Branche, sowohl in persönlicher Haftungshinsicht als auch gegen den Schutz gegenüber Korruption oder sonstigen globalen Gefahren und Angriffen von größter Wichtigkeit ist.

Umso mehr, da der Bundesgerichtshof (BGH) mit seiner Entscheidung vom 9. Mai 2017 (BGH 1 StR 265/16) bestätigt hat, dass ein funktionierendes Tax Compliance Management System bei der Festsetzung von Strafen, zum Beispiel im Tatbestand der Korruption, oder bei der Bemessung von Bußgeldern bei Steuervergehen oder steuerlichen Missständen berücksichtigt werden kann. Dies soll an dem nachfolgenden Tatbestand näher dargestellt werden.

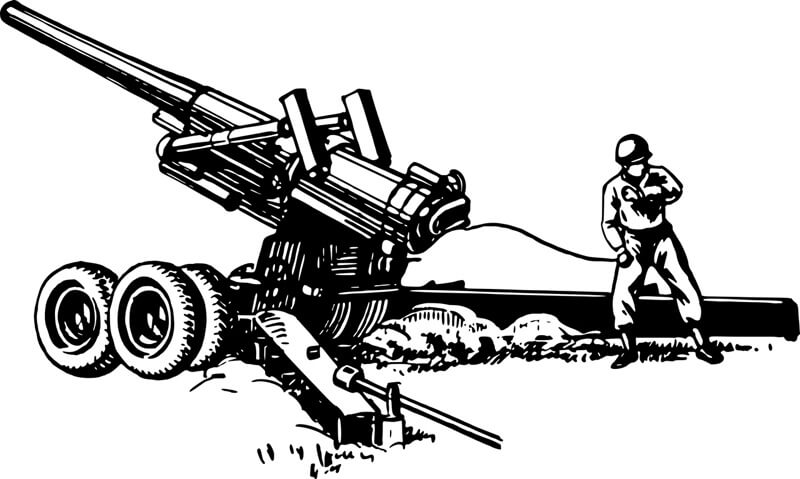

Panzerhaubitzen nach Griechenland

In 2001 verkaufte ein in Deutschland ansässiges Rüstungsunternehmen 24 Panzerhaubitzen zum Preis von 188.008.929 Euro an Griechenland. In diesem Zusammenhang gaben der Angeklagte, ein leitender Angestellter und Prokurist des Rüstungsunternehmens, und sein Vorgesetzter im August 2002 eine vom Unternehmen X gestellte Provisionsrechnung in Höhe von 1.858.584,18 Euro (brutto) bzw. 1.602.227,74 Euro (netto) zur Zahlung frei und leiteten sie an die Buchhaltung im Rüstungsunternehmen weiter.

Bei dem Unternehmen X handelt es sich um eine im Jahr 1997 von zwei ehemaligen Abgeordneten des Deutschen Bundestages und einem Professor einer Technischen Universität gegründete (Beratungs-)Gesellschaft bürgerlichen Rechts, die ausschließlich im Rahmen des verfahrensgegenständlichen Verkaufs der Panzerhaubitzen an Griechenland aktiv wurde. Sie verfügte über einen persönlichen Kontakt zum damaligen griechischen Verteidigungsminister, war aber in offizielle Verhandlungen mit Griechenland zu keinem Zeitpunkt eingebunden. Bei der Freigabe der Rechnung war dem Angeklagten bewusst, dass dieses Unternehmen X seine im Vorfeld des Vertragsschlusses erbrachten Dienstleistungen auf der Grundlage von Bestechungsabreden erbracht hatte.

Die Rechnung wurde von der Buchhaltung des Rüstungsunternehmens beglichen und als ordentliche Betriebsausgabe der Firma für das Jahr 2002 verbucht.

Die an das Unternehmen X gezahlte Provision ging entgegen § 4 Abs. 5 Satz 1 Nr. 10 EStG vollumfänglich in die unterzeichnete Erklärung des Rüstungsunternehmens zur gesonderten und einheitlichen Feststellung von Grundlagen für die Einkommensbesteuerung 2002 als Betriebsausgabe ein. Der hierauf ergangene unrichtige Feststellungsbescheid des Finanzamts im Jahr 2004 führte zu einem nicht gerechtfertigten Steuervorteil des Rüstungsunternehmens in Höhe von 1.602.227,74 Euro.

In den Jahren 2002 und 2004 erhielt der Angeklagte von einem mit ihm befreundeten Vertreter des Rüstungsunternehmens in Griechenland aus den von dem Rüstungsunternehmen an ihn gezahlten Provisionen bzw. Vergütungen im Zusammenhang mit dem Projekt Panzerhaubitze verdeckte Provisionszahlungen in Höhe von zusammen mehr als 657.000 Euro auf sein Konto bei einer Schweizer Bank.

Auf den strafrechtlich nicht verjährten Veranlagungszeitraum 2004 entfiel dabei ein Betrag von 357.892,10 Euro. Der in Deutschland unbeschränkt steuerpflichtige Angeklagte verschwieg den Erhalt dieser Zahlungen sowie daraus resultierende Kapitalerträge in Höhe von 14.374,89 Euro gegenüber den Finanzbehörden in seiner abgegebenen Einkommensteuererklärung für das Jahr 2004. Er verkürzte hierdurch Einkommensteuer in Höhe von 140.508 Euro sowie Solidaritätszuschlag in Höhe von 7.727,94 Euro. Eine von ihm in 2014 hierzu abgegebene und auf Schätzungen beruhende Selbstanzeige gegenüber dem zuständigen Finanzamt hat das Landgericht für unwirksam erachtet. Nach seiner Auffassung war die Steuerhinterziehung des Angeklagten zu diesem Zeitpunkt bereits entdeckt; auch habe der Angeklagte bei verständiger Würdigung der Sachlage mit einer Entdeckung rechnen müssen.

Tax Compliance Management System

Das Landgericht München als Vorinstanz hatte den Mitarbeiter des Rüstungsunternehmens, obwohl dieser eine Selbstanzeige getätigt hatte, unter anderem wegen Beihilfe zur Steuerhinterziehung des Rüstungsunternehmens verurteilt. Dabei galt es als eindeutig erwiesen, dass auch die Geschäftsführung Kenntnis von den Bestechungen hatte. Entsprechend hat das Landgericht München dazu auch gegen das Unternehmen als Nebenbeteiligte ein Bußgeld in Höhe von 175.000 Euro verhängt.

Die Besonderheit ist, dass der BGH zur Bemessung der Höhe der Geldbuße vorgibt, auch Erkenntnisse zu dem betriebsinternen Kontrollsystem einfließen zu lassen. So ist stets in Betrachtung zu ziehen, ob das Unternehmen ein effizientes Compliance Management System (CMS) im Unternehmen integriert hat, das auf die Verhinderung von Rechtsverstößen ausgelegt ist oder ob es in der Folge eines Verfahrens entsprechende Compliance-Regelungen optimiert und seine betriebsinternen Abläufe so gestaltet hat, dass vergleichbare Regelverletzungen zukünftig jedenfalls drastisch erschwert werden.

Mit dem Anwendungserlass zu § 153 AO hat sich das Bundesministerium für Finanzen (BMF) bereits in 2016 zur Thematik und der Wirkung eines Tax Compliance Management-Systems (Tax CMS) im Unternehmen geäußert. Danach kann bei Berichtigungserklärungen ein Tax CMS ein Indiz gegen das Vorliegen eines Vorsatzes oder der Leichtfertigkeit darstellen und damit zugunsten des Steuerpflichtigen wirken, indem die Anzeige als Korrektur gemäß § 153 AO und nicht als Selbstanzeige nach § 371 AO gewertet wird.

Der BGH hat nun erstmalig dieses Thema aufgegriffen und zeigt, dass auch die Rechtsprechung hinter dem vom BMF aufgestellten Grundsatz steht, dass ein effizientes (Tax) Compliance Management System ein Indiz gegen vorsätzliche oder fahrlässige Steuerverkürzung ist.

Umsetzung im Unternehmen – Der Tax Compliance Officer (TCO)

Neben der tatsächlichen Vermeidung von Rechtsverstößen gibt es mit dem BGH-Urteil vom 9.5.2017 nun ein weiteres deutliches Argument, ein Tax CMS im Unternehmen zu installieren. Bisher gab es keine höchstrichterliche Rechtsprechung zur Bedeutung eines Tax CMS. Doch die hier genutzte Gelegenheit, sich zu der Bemessung der Geldbuße zu äußern, zeigt, dass auch die Gerichte gewillt sind, einem effizienten Tax CMS eine nicht unerhebliche Bedeutung für die Rechtsfolgen von Verstößen beizumessen.

Unternehmen, ihre gesetzlichen Vertreter und die unternehmensseitigen Ansprechpartner der Betriebsprüfer sehen sich häufiger mit Vorwürfen und der Androhung konfrontiert, Vorgänge auch strafrechtlich untersuchen zu lassen. Insbesondere auch vor dem Hintergrund, dass die Gesetzeslage sich seit 2011 kontinuierlich verschärft hat und Betriebsprüfungen heute kritischer verlaufen als früher sollte über die Einrichtung eines Tax Compliance Management Systems zwingend nachgedacht werden bzw. ein bestehendes CMS sollte in jedem Fall im Segment der Tax Compliance erweitert werden. Die Integration eines Tax Compliance Officers sollte als Pflicht im Unternehmen betrachtet werden, um sich gegen interne und externe Gefahren früh und transparent abzusichern.

Besonders interessant sind dabei auch die Ausführungen des BGH, dass es ebenfalls strafmildernd wirken kann, wenn das Unternehmen in der Folge einer bereits vor dem Gericht anhängigen Straftat seine Regelungen optimiert und die betriebsinternen Abläufe so gestaltet, dass vergleichbare Normverletzungen zukünftig deutlich erschwert werden. Es ist somit nie zu spät, sich Gedanken über die Einrichtung eines Tax CMS zu machen bzw. einen Tax Compliance Officer in ein (bestehendes) Compliance Management System zu integrieren.

Ausbildung zum Tax Compliance Officer

Der WIRTSCHAFTScampus bietet nun einen Fernlehrgang zum Tax Compliance Officer an, der es den Teilnehmern ermöglicht, ein Tax Compliance-System in ihren Unternehmen einzurichten, das die ordnungsgemäße Erfüllung der Steuerpflichten gewährleistet und dafür Sorge trägt, dass die unternehmerische Steuerstrategie zielgenau verfolgt wird. Drei umfassende und gut gegliederte sowie teilnehmerorientierte Lehrbriefe vermitteln den Stoff in dem Tempo, das der Teilnehmer selbst für sich bestimmen kann. An einem Präsenztag wird den Teilnehmern ein Gesamtüberblick geboten und die Gelegenheit gegeben, durch Fragen ihren persönlichen Wissensbedarf abzudecken.

Alle Einzelheiten zum Certified Tax Compliance Officer (TCO) finden Sie beim Fernlehrgang Tax Compliance Management.

Quellenangabe:

Veröffentlichung „BGH 1 StR 265/16 – Urteil vom 9. Mai 2017 (LG München I)“