Prolog:

Ein Nachbar hatte über Großmeister Pai Mei schlecht geredet und die Gerüchte waren bis zu Großmeister Pai Mei gekommen. Großmeister Pai Mei stellte den Nachbarn zur Rede.

„Ich werde es bestimmt nicht wieder tun“, versprach der Nachbar. „Ich nehme alles zurück, was ich über Sie erzählt habe“.

Großmeister Pai Mei sah den anderen ernst an. „Ich habe keinen Grund, Ihnen nicht zu verzeihen“ erwiderte er. „Jedoch verlangt jede böse Tat ihre Sühne.“

„Ich bin gerne zu allem bereit.“ sagte der Nachbar zerknirscht.

Großmeister Pai Mei erhob sich, ging in sein Schlafzimmer und kam mit einem großen Kopfkissen zurück.

„Tragen Sie dieses Kissen in Ihr Haus, das hundert Schritte von meinem entfernt steht.“ sagte er.

„Dann schneiden Sie ein Loch in das Kissen und kommen wieder zurück, indem Sie unterwegs immer eine Feder nach rechts, eine Feder nach links werfen. Dies ist der Sühne erster Teil.“

Der Nachbar tat, wie ihm geheißen. Als er wieder vor Großmeister Pai Mei stand und ihm die leere Kissenhülle überreichte, fragte er: „Und der zweite Teil meiner Buße?“

„Gehen Sie jetzt wieder den Weg zu Ihrem Haus zurück und sammeln Sie alle Federn wieder ein.“

Der Nachbar stammelte verwirrt: „Ich kann doch unmöglich all die Federn wieder einsammeln! Ich streute sie wahllos aus, warf eine hierhin und eine dorthin. Inzwischen hat der Wind sie in alle Himmelsrichtungen getragen. Wie könnte ich sie alle wieder einfangen?“

Großmeister Pai Mei nickte ernst: „Das wollte ich hören! Genau so ist es mit der üblen Nachrede und den Verleumdungen. Einmal ausgestreut, laufen sie durch alle Winde, wir wissen nicht wohin. Wie kann man sie also einfach wieder zurücknehmen?“

Da das Thema „Compliance und üble Nachrede“ und somit auch dieser Beitrag etwas umfangreicher ist und wir bewusst auch Begriffe und Hintergründe erklären wollen, untergliedert sich der neue Beitrag in die beiden Schwerpunkte:

I. Über Gesetzestexte, Hedgefonds, Wölfe und Compliance

(Stefan Haas)

- Rechtliche Grundlagen

- Unterschiede von Beleidigung, Üble Nachrede und Verleumdung

- Historie und Definition von Hedgefonds

- Zahlenmaterial im Umfeld von Hedgefonds

II. Compliance und üble Nachrede

(Prof. Dr. Volker Peemöller)

- Warum Hedgefonds?

- Angriffspunkt „Üble Nachrede“

- Compliance im Blick

- Praxisbeispiele

Über Gesetzestexte, Hedgefonds, Wölfe und Compliance

(Stefan Haas)

Bevor sich der neue Blog-Beitrag mit so spezifischen Thematiken wie Compliance und übler Nachrede, dem Einfluss und den Auswirkungen von übler Nachrede, Beleidigungen und Verleumdungen auf Unternehmen durch Hedgefonds beschäftigt, soll erst einmal erklärt werden, wie die juristischen Grenzen teils ineinander übergehen und was sich hinter Hedgefonds eigentlich versteckt, auf die später noch ausführlich im Hinblick auf Compliance und üble Nachrede eingegangen wird.

Wo aber beginnt nun die üble Nachrede, was ist schon eine Verleumdung, oder wann ist es eben „nur“ eine Beleidigung? Betrachtet man den reinen Gesetzestext, so kann es bei den Definitionen teils fließende Übergänge bzw. Überschneidungen geben. Laut dem Strafgesetzbuch, welches am 15. Mai 1871 in Deutschland erlassen wurde und seit 1872 in Kraft ist, definieren sich die Tatbestände so:

§ 185 StGB Beleidigung

Die Beleidigung wird mit Freiheitsstrafe bis zu einem Jahr oder mit Geldstrafe und, wenn die Beleidigung mittels einer Tätlichkeit begangen wird, mit Freiheitsstrafe bis zu zwei Jahren oder mit Geldstrafe bestraft.

§ 186 StGB Üble Nachrede

Wer in Beziehung auf einen anderen eine Tatsache behauptet oder verbreitet, welche denselben verächtlich zu machen oder in der öffentlichen Meinung herabzuwürdigen geeignet ist, wird, wenn nicht diese Tatsache erweislich wahr ist, mit Freiheitsstrafe bis zu einem Jahr oder mit Geldstrafe und, wenn die Tat öffentlich oder durch Verbreiten von Schriften (§ 11 Abs. 3) begangen ist, mit Freiheitsstrafe bis zu zwei Jahren oder mit Geldstrafe bestraft.

§ 187 StGB Verleumdung

Wer wider besseres Wissen in Beziehung auf einen anderen eine unwahre Tatsache behauptet oder verbreitet, welche denselben verächtlich zu machen oder in der öffentlichen Meinung herabzuwürdigen oder dessen Kredit zu gefährden geeignet ist, wird mit Freiheitsstrafe bis zu zwei Jahren oder mit Geldstrafe und, wenn die Tat öffentlich, in einer Versammlung oder durch Verbreiten von Schriften (§ 11 Abs. 3) begangen ist, mit Freiheitsstrafe bis zu fünf Jahren oder mit Geldstrafe bestraft.

Was aber bedeuten diese, sehr nah aneinander liegenden Gesetzestexte in der Praxis? Dies soll nachfolgend etwas genauer erklärt werden.

Beleidigung

Der Gesetzestext alleine definiert nicht, was eine „Beleidigung“ im Sinne des StGB ist. Worte, die für eine Person eine Beleidigung darstellen, sind für eine andere Person täglicher Sprachgebrauch. Wo beginnt die strafrechtliche „Beleidigung“? Beleidigung ist der Angriff auf die Ehre eines anderen Menschen durch Kundgabe ihrer Missachtung oder Nichtachtung. Ehre bedeutet hier die personale Würde des Menschen und sein Anspruch, entsprechend seinem moralischen, intellektuellen und sozialen Wert behandelt zu werden.

Der Tatbestand ist hier eine Äußerung (wörtlich, schriftlich, bildlich, symbolisch), die die Ehre eines anderen Menschen verletzt. Dieser muss aber die Äußerung mit ihrem beleidigenden Sinn verstehen können. Äußerungen in einer anderen Sprache, die die Person gar nicht versteht, reichen nicht aus. Bei den Äußerungen unterscheidet man zwischen Werturteilen und Tatsachenbehauptungen. Dies bedeutet:

- Werturteile sind kurz gesagt die bloße Meinung über einen anderen, die nicht durch Tatsachen belegt wird. Zum Beispiel wenn man jemanden für einen „Idioten“ hält, ist das eine Meinung, die man aber nicht überprüfen kann. Eine solche Äußerung ist also auch dann strafbar, wenn man zu seinem Freund Peter sagt: „Der Ralf ist ein Idiot“.

- Tatsachenbehauptungen sind dagegen Äußerungen, die nachgeprüft werden können. Tatsache ist, was eindeutig wahr oder falsch sein kann.

Ehrverletzende Tatsachenbehauptungen sind demnach nur strafbar, wenn sie unwahr sind und gegenüber der betreffenden Person erfolgen. Ausdrücklich können diese aber eine üble Nachrede oder Verleumdung darstellen. Ehrverletzende Werturteile sind auch dann strafbar, wenn sie nicht unbedingt gegenüber der betreffenden Person erfolgen, sondern gegenüber einem Dritten.

Üble Nachrede

Wie oben dargestellt, sind Tatsachenbehauptungen gegenüber Dritten Personen keine Beleidigung, sie können aber unter Umständen eine üble Nachrede sein. Die üble Nachrede richtet sich ausschließlich gegen ehrverletzende Tatsachenbehauptungen gegenüber Dritten.

Dies ist dann der Fall, wenn sie nicht nachweislich wahr sind und geeignet sind, die andere Person verächtlich zu machen. Das ist dann gegeben, wenn der andere als eine Person hingestellt wird, die ihren sittlichen Pflichten nicht gerecht wird, oder wenn sein Ruf geschmälert wird, indem er in der öffentlichen Meinung herabgewürdigt wird. Es kommt hier nicht darauf an, ob die Person wirklich herabgewürdigt wird, sondern nur, ob die Äußerung hierfür geeignet wäre.

Der Täter muss selbst nicht wissen, dass die Tatsache unwahr ist. Er muss nur in Kauf nehmen, dass hierdurch die Ehre der anderen Person verletzt wird.

Verleumdung

Auch bei der Verleumdung handelt es sich um eine unwahre Tatsachenbehauptung gegenüber Dritten. Hierbei ist im Unterschied zur üblen Nachrede das sichere Wissen der Unwahrheit der Tatsachenbehauptung gegeben. Somit ist hier die Unwahrheit schon Teil des Tatbestandmerkmals, während es bei der üblen Nachrede letztlich egal ist, ob die behauptete ehrverletzende Tatsache tatsächlich unwahr ist.

Compliance und Hedgefonds

Was aber nun hat die rechtliche Thematik der üblen Nachrede mit dem Thema Compliance zu tun? Mit diesem Beitrag soll am Beispiel Hedgefonds dargestellt und analysiert werden, wie eng genau diese, gleichermaßen unternehmerischen wie juristischen Themen miteinander verknüpft sind.

Die Wölfe heulen …. noch

Betrachte man das „Unternehmen Hedgefonds“ einmal von außen, so fallen sehr schnell maßgebliche Aspekte auf.

- Die Branche ist in der Krise.

- Die ehemaligen Wölfe der Wallstreet verdienen immer noch sehr gut.

Laut einer aktuellen Studie von Preqin, einem in New York ansässige Analysehaus, wollen 33% der momentan in den USA aktiven Investoren ihre Gelder aus dem Hedgefondsgeschäft abziehen. Bereits jetzt fallen Gewinne bei weitem nicht mehr so aus, wie noch vor einigen Jahren. Bedeutende Unternehmen wie Bridgewater, der Branchenführer im Segment Hedgefonds, denken offen darüber nach, sich von Mitarbeiter zu trennen. Eine Tendenz, die noch vor Jahren in der elitären Branche undenkbar gewesen wäre.

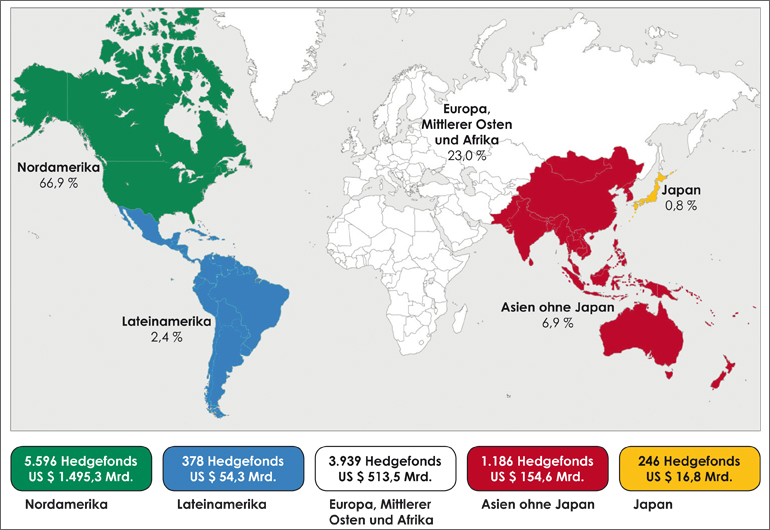

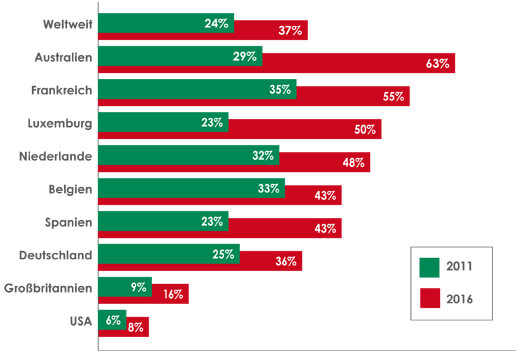

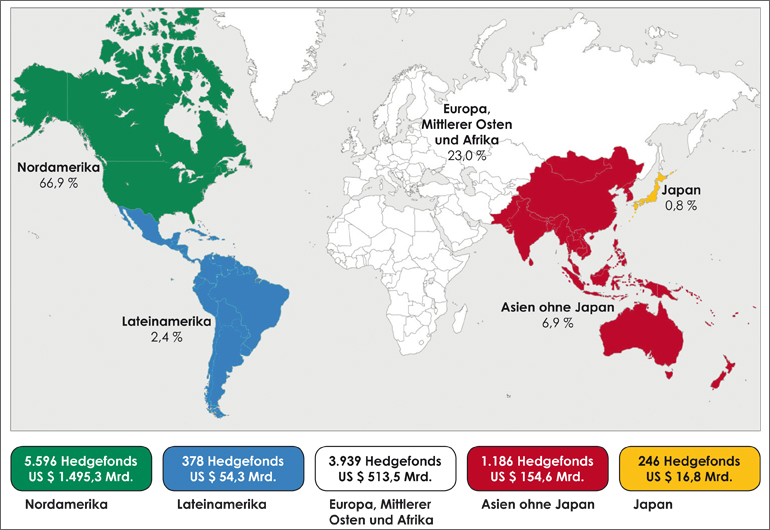

Hedgefonds weltweit im Jahr 2016

Basis: absolute Anzahl und Wertigkeit / regionaler Anteil auf Basis US $ in Prozent

Quelle: Studie: „Eurekahedge Report 2016“, Grafik: WIRTSCHAFTScampus

Gleichzeitig bewegt sich der Jahresverdienst der Manager oder Geschäftsführer von Hedgefonds-Unternehmen in 2015 lt. dem Forbes-Magazin immer noch in teils schwindelerregenden Höhen, wie man am Beispiel der nachfolgenden Darstellung ersehen kann.

Top-Hedgefonds-Manager Verdienst in 2015

Ken Griffin / Chicagoer Citadel Hedgefonds

1.70 Milliarden US $

James Simons / Hedgefonds Renaissance Technologies

1.65 Milliarden US $

Steven A. Cohen / SAC Capital Advisors

1.55 Milliarden US $

David Tepper / Appaloosa Management

1.20 Milliarden US $

David Shaw / D. E. Shaw & Co.

700 Millionen US $

Doch der Reihe nach. Was sind eigentlich Hedgefonds und was unterscheidet sie von „normalen“ Investmentfonds?

Definition Hedgefonds

Das Wort Hedgefonds leitet sich vom englischen Begriff „to hedge“ (absichern) ab. Dieser Terminus hat somit die Begriffsbestimmung für eine gesamte Investmentkategorie geprägt. Absichern bedeutet, das Risiko finanzieller Verluste zu minimieren. Dies geschieht in der Regel darin, dass man Risiken (Aktien-, Anleihenkurse, Währungen, Zinssätze, Rohstoffpreise) durch Gegenpositionen versucht auszuschalten.

In der Literatur werden Hedgefonds in die Anlageklasse der alternativen Investments eingeordnet. Dabei handelt es sich um einen sehr umfangreichen Begriff, welcher auch oft als „neue Anlagemöglichkeiten“ oder „innovative Finanzinstrumente“ bezeichnet wird.

Bei der Wahl der Investments (Aktien-, Anleihen-, Derivatemarkt) unterliegen Hedgefonds keiner Beschränkung. Anhand der verfolgten Strategien entscheiden sie selbst, in welche Kategorie oder Kategoriekombinationen sie investieren.

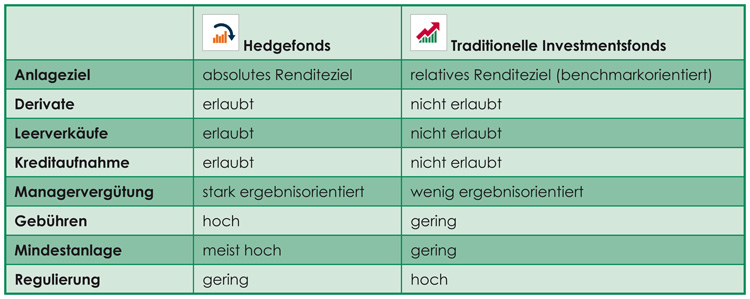

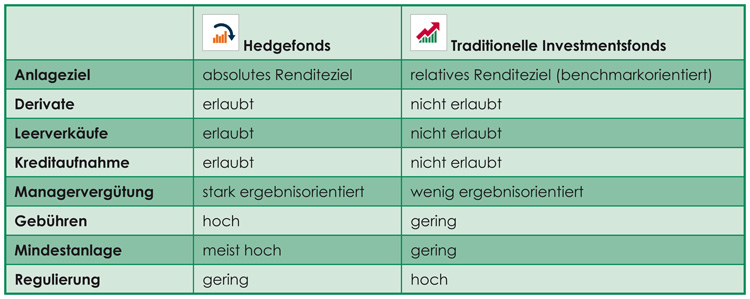

Unterscheidungskriterien Hedgefonds vs. Investmentfonds

Quelle: Hedge-Fonds versus traditioneller Anlageformen, Grafik: WIRTSCHAFTScampus

Historie des Hedgefonds

„Als geistiger Vater der Hedgefonds Idee gilt Karl G. Karsten. Er startete 1916 in New York seine Karriere als Reporter, gründet aber fast zeitgleich als studierter Fachmann für Statistik und betriebliche Lehren seine eigenen Unternehmen, zuerst das Karsten Statistical Laboratory und später die Karsten Forecasts, Inc., in denen er von nun an, wie auch in anderen Unternehmen aus dem betriebswirtschaftlichen und statistischen Umfeld, tätig war. Bereits Anfang der 1930er Jahre formulierte und entwickelte er Handelsstrategien im Segment der damals noch gar nicht bekannten Hedgefonds, die teils bis heute an Aktualität und Gültigkeit nichts verloren haben. Er war, zusammen mit einigen Kollegen, mit dem Beginn der 1930er Jahre der erste Besitzer eines „Proto-Hedgefonds“, welcher erst durch den Eintritt der USA in den 2. Weltkriegs am Anfang der 1940er Jahre zum Erliegen kam.

Allgemein wird der Beginn der modernen Hedgefonds-Industrie jedoch auf das Jahr 1949 datiert, als der Australier Alfred Winslow Jones (1901-1989) den ersten bekannt gewordenen Long-Short-Equity Fonds gründete. Das Anlagekonzept seines ersten Hedgefonds, dem A.W.Jones & Co., sah vor, daß viel versprechende Aktien gekauft und gleichzeitig wenig versprechende Aktien verkauft werden sollten.

Es dauerte dann aber noch bis zum Jahr 1966, dass die Bezeichnung Hedgefonds im normalen Sprachgebrauch der Wirtschaft und Börse zum ersten Mal erwähnt und somit geprägt wird. 1966 veröffentlichte das Fortune Magazin einen Artikel unter dem Titel „The Jones nobody keeps up with“ von Carol J. Loomis. In diesem Artikel wurde von ihr zum ersten Mal der Terminus Hedgefonds genannt und anhand der Strategie von Jones ausführlich erklärt und definiert.

Compliance und üble Nachrede

(Prof. Dr. Volker H. Peemöller)

Mit vernichtenden Unternehmensanalysen hat sich der Hedgefonds Gotham City einen Namen gemacht. Wenn damit die Aufdeckung von Bilanzmanipulationen verbunden ist, wird dies allgemein begrüßt. So war der 93 Seiten umfassende Bericht über Lets Gowex SA Spanien mit der Überschrift „Price Target: € 0,00 per share“ ein Hinweis auf eine vier Jahre dauernde Manipulation der Abschlüsse gewesen. Der Börsenkurs von Gowex stürzte ab, und die Firma musste Konkurs anmelden. Gotham City hat dabei in großem Stil durch Leerverkäufe zu Recht kräftig verdient. Die Attacken der Hedgefonds sind insofern nicht von Haus aus schädlich.

Allerdings stehen die Hedgefonds-Manager unter erheblichem Druck. Die Hedgefonds sammeln Gelder in extremer Höhe ein, die Finanzierung durch die Nullzinspolitik ist günstig und die Anleger erwarten Rendite. Welche Anlageobjekte kommen da noch infrage. Die Spekulationen gegen Landeswährungen scheinen mit wechselnden Erfolgen weiterzugehen. Nun stürzen sich die Hedgefonds auf Unternehmen, bei denen sie unterstellen, dass der Börsenkurs nicht zur Performance des Unternehmens passt. Mit einer vernichtenden Unternehmensanalyse wird die Bilanzierung attackiert, was stark sinkende Börsenkurse zur Folge hat. Mit geliehenen Aktien wird vom Hedgefonds auf einen Kurseinbruch spekuliert, mit dem dann Millionen zu verdienen sind.

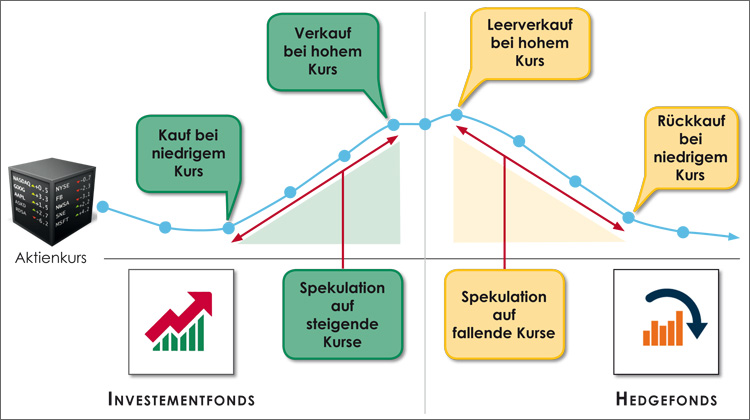

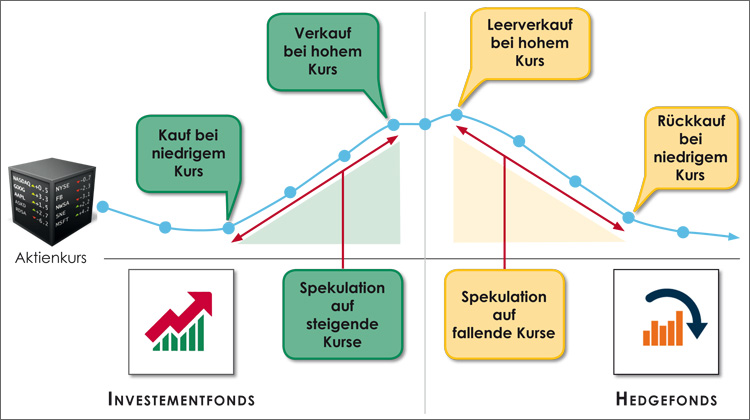

Bei einem Leerverkauf (short sale) werden die Aktien von einem Dritten (üblicherweise einem Makler) gegen Gebühr geliehen und dann verkauft. Die Aktien werden wieder zurückgekauft, bei dann niedrigeren Kursen, die aufgrund des Reports über die Firma eingebrochen sind, und dann dem Dritten zurückgegeben. Die Differenz zwischen dem Preis, zu dem die Aktien gekauft wurden, und dem niedrigeren Preis zu dem sie zurückgekauft werden, ist Gewinn des Leerverkäufers, von dem nur noch die Leihgebühr abgezogen wird. Der Grund für einen Makler, seine Aktien zu verleihen, besteht in der Gebühr, die er dafür verlangen kann. Das ist für Pensions- und Rentenfonds von Interesse, da sie so aus ihren langfristigen Anlagen zusätzliche Gewinne erzielen.

Kaufstrategien Hedgefonds vs. Investmentfonds

Grafik: WIRTSCHAFTScampus

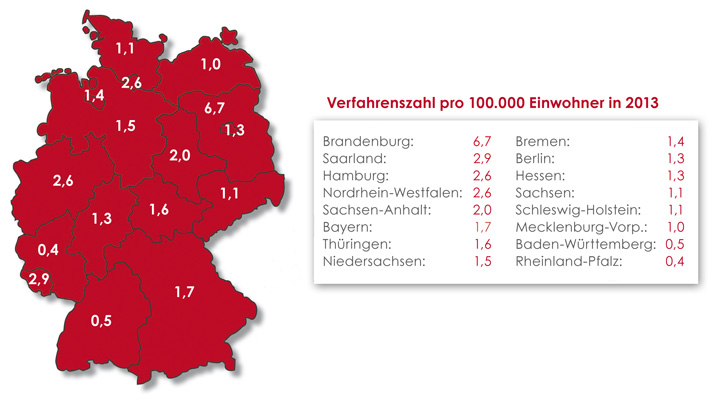

In jüngster Zeit waren die Beteiligungsgesellschaft Aurelius, der Werbevermarkter Ströer, der Zahlungsdienstleister Wirecard und das Energieunternehmen SMA Solar betroffen. Die Hedgefonds sitzen überwiegend in London und entdecken nun den deutschen Mittelständler. Nach Angaben der Finanzaufsicht Bafin hat sich die Anzahl dieser Geschäfte seit 2013 mehr als verdoppelt. Von damals 6.700 Transaktionen schnellte diese Zahl auf 14.500 hoch. Man kann also vom Geschäftsmodell üble Nachrede sprechen.

Betrachten wir als Beispiel die Beteiligungsgesellschaft Aurelius. Gotham City hatte in seinem 70-seitigen Research-Report geschrieben: Aurelius-Aktien sind nicht mehr wert als 8,56 Euro je Anteilsschein. Untermauert wurde dies mit Ungereimtheiten in der Bilanz. Daraufhin halbierte der Anteilsschein seinen Wert, dessen Höchststand 67 Euro betrug. Eine Marktkapitalisierung von knapp einer Milliarde Euro wurde damit vernichtet. Aurelius konterte die Vorwürfe und betonte, dass in der Studie von Gotham City bekannte Fakten in bewusst irreführender Art und Weise vorgetragen und mit falschen Behauptungen verknüpft wurden. Wie hoch ist der Wahrheitsgehalt der Aussagen von Gotham City? An fünf Vorwürfen von Gotham City gegen Aurelius soll dies demonstriert werden.

- Ein Großteil des operativen Ergebnisses sei aus den Einzelabschlüssen nicht nachvollziehbar. Aus dem Report von Gotham City geht aber nicht hervor, wie dieser Wert ermittelt wurde. Aurelius weist darauf hin, dass die Diskrepanz aus der Anwendung unterschiedlicher Rechnungslegungssysteme, unterschiedlicher Stichtage und dem Ergebnis aus Beteiligungsverkäufen stammt. Insofern wäre mehr Transparenz förderlich, um diese Vorwürfe aus der Welt zu schaffen.

- Ein Großteil des Nettogewinns stammt aus negativem Goodwill. Bei Unternehmenskäufen hat Aurelius z.T. nur einen symbolischen Betrag bezahlt, dafür aber erhebliche Substanz erhalten. Es wurde also weniger als der bilanzielle Buchwert bezahlt. Üblicherweise wird dann von einem lucky buy oder bargain purchase gesprochen. Eine derart gekaufte Beteiligung wird dann auf den Buchwert zugeschrieben, was im jeweiligen Jahr im Gewinn ausgewiesen wird. Es handelt sich um rein buchhalterische Gewinne, die keine Geldflüsse auslösen. Die Beurteilung der Werthaltigkeit ist nur schwer möglich und steht erst fest, wenn die Beteiligung wieder verkauft wird. Diese Beurteilung wird noch schwieriger, wenn der Badwill nicht bei der Einzelbeteiligung ausgewiesen wird, sondern insgesamt über alle Beteiligungen. Der Abschlussprüfer Wart&Klein Grant Thornton hatte deshalb auch nur ein eingeschränktes Testat erteilt. Aurelius begründete ihre Bilanzierungspraxis mit dem Hinweis, dass bei einem Ausweis auf Ebene der Einzelbeteiligung die Verkaufsverhandlungen erschwert werden könnten. Auch hier geht der Vorwurf mehr in Richtung mangelnder Transparenz als Bilanzmanipulation.

- Der Anteil an insolventen Unternehmen kurz nach dem Verkauf durch Aurelius sei sehr hoch. Das Geschäftsmodell von Aurelius besteht darin, Insolvenz gefährdete Unternehmen aufzukaufen und dann mit Gewinn weiter zu veräußern. Dies gelingt nach der Natur der Sache nicht immer, so dass Insolvenzen auftreten werden. Aurelius weist aber darauf hin, dass von 77 gekauften Beteiligungen nur vier während der Zugehörigkeit zum Aurelius Konzern insolvent wurden. Durchschnittlich erzielt Aurelius das Neunfache der getätigten Investitionen. Der Vorwurf von Gotham City geht noch weiter. Nach ihren Ermittlungen seien 58% der Firmen, von denen sich Aurelius getrennt hat, insolvent geworden und wurden deshalb gezielt abgestoßen. Nicht jedes Investment in Sanierungsfällen wird erfolgreich sein, und es ist verständlich, dass man diese Verluste möglichst aus der Bilanz heraushalten will.

- Die Eventualverbindlichkeiten von Aurelius seien um mindestens 46% zu niedrig ausgewiesen. Die Eventualverbindlichkeiten entstehen aus Bürgschaften oder Garantien, die für Beteiligungen im Zuge von deren Sanierung abgegeben werden. Diese Eventualverbindlichkeiten werden im Abschluss von Aurelius transparent dokumentiert. Der Vorwurf von Gotham City ist nicht nachvollziehbar.

- Aurelius sei oft an Gerichtsverfahren beteiligt und auch bereits schadensersatzpflichtig verurteilt worden. Von Aurelius werden die angeführten Fälle erläutert bzw. entkräftet. Dieser Vorwurf stellt für Aurelius kein Problem dar.

In allen Punkten zeigt sich, dass die Bilanzierungspraxis Angriffsfläche liefert, z.T. intransparent ist und z. T. Graubereiche aufweist. Gotham City geht insofern sehr geschickt vor, derartige Firmen herauszupicken und sie mit diesen „Unstimmigkeiten“ sehr detailliert zu attackieren. Damit gelingt der Überraschungseffekt, der Kurseinbruch, bis die betreffende Gesellschaft dazu Stellung nehmen kann. Die Angriffspunkte sind nicht direkt aus der Luft gegriffen, sie halten aber nicht immer einer Verifizierung stand. Die Berenberg Bank geht davon aus, dass die meisten Vorwürfe entweder unwichtig oder falsch sind. Von Gotham City läuft bereits die zweite Welle der Vorwürfe gegen Aurelius. Es dauert deshalb einige Zeit, bis der Markt wieder Vertrauen zu den angegriffenen Firmen fasst.

Zwei Fragen sind mit dem Vorgehen der Hedgefonds verbunden:

- Wie kann man vermeiden, in das Visier der Hedgefonds zu geraten?

Zu vermeiden ist dies nur durch eine umfassende Transparenz, Beachtung der Bilanzierungsvorschriften und Erläuterungen im Anhang. Die erste Bilanzanalyse muss intern im Unternehmen erfolgen, um mögliche Angriffspunkte zu erkennen. Für die Angaben im Anhang werden immer stärker Juristen benötigt, um festzustellen, ob alle berichtspflichtigen Sachverhalte auch aufgeführt sind. Dennoch lässt sich ein Angriff nicht ausschließen.

- Nicht jede Feinheit, die mit dem Geschäftsmodell verbunden ist, wird man nach außen tragen.

- Bilanzierungspraktiken werfen Interpretationsspielräume auf.

- Gegen mutwillige Unterstellung ist man nie gefeit.

- Kann aufgrund nicht eindeutig belegter Vorwürfe Schadensersatz verlangen werden?

Auch von den Hedgefonds ist das Verbot der Marktmanipulation zu beachten. Insofern dürfen keine falschen oder irreführenden Informationen an den Markt gegeben werden. Ebenso wenig dürfen Informationen veröffentlicht werden, von denen man weiß oder hätte wissen müssen, dass sie unwahr oder irreführend sind. Die Reports der Hedgefonds sind in dieser Richtung nur schwer auszuhebeln. Die Aussagen sind zumindest vordergründig nicht falsch oder irreführend und basieren auf öffentlich verfügbaren Fakten. Hinzu kommt, dass die Hedgefonds im Ausland sitzen z.B. auf Karibik-Inseln, und von daher die Durchsetzung der Ansprüche mit erheblichen Problemen verbunden ist. Zustellung und Vollstreckung von Titeln ist damit erschwert, sodass man vor dem Prozessrisiko zurückschreckt.

Was die Hedgefonds machen, hat zumindest ein Geschmäckle. Sie verwenden zwar nur öffentlich zugängliche Informationen, diese werden aber z. T. aufgebauscht z. T. irreführend interpretiert. Aus Sicht von Compliance bewegt man sich hier in einem Graubereich.

Im Folgenden geht es um zwei Fälle, bei denen Aussagen über die Kreditwürdigkeit erhebliche öffentliche Wirkung ausgelöst hat, und die vor Gericht geklärt wurden.

Im ersten Fall ist der Beklagte Professor der Wirtschaftswissenschaften, der für die Bundesteuerberaterkammer ein Seminar mit dem Titel „Jahresabschlussanalyse aus der Sicht der Banken“ in den Jahren 1989 bis 1991 durchführte. Das BGH hat im Urteil vom 08.02.1994 (VI ZR 286/93) ausgeführt: Das allgemeine Persönlichkeitsrecht eines Unternehmens ist verletzt, wenn ein Wissenschaftler, der für Wirtschaftsprüfer und Steuerberater Fortbildungsseminare durchführt, Ablichtungen eines im Bundesanzeiger veröffentlichten Jahresabschlusses, der die finanzielle Situation dieses Unternehmen offenbart, an Banken und Seminarteilnehmer weitergibt, ohne den Namen und die Adresse des Unternehmens unkenntlich zu machen.

Im Vergleich zum Vorgehen der Hedgefonds mutet die Begründung des BGHs geradezu abenteuerlich an: „Wenn ein kompetenter Fachmann im Zuge der Vorbereitung bzw. Durchführung eines Seminars mit einem solchen Thema derartiges Material an einen fachkundigen Empfängerkreis weitergibt, dann verbindet sich damit ein Hinweiseffekt, der die Aufmerksamkeit der Adressaten gerade auf solche Daten zur finanziellen Situation des betroffenen Unternehmens lenkt, die zu kritischen Wertungen Anlass geben könnten.“ Der Wahrheitsgehalt der Ausführungen des Professors wird nicht hinterfragt. Auch der Schutz der Wissenschaftsfreiheit zieht beim Gericht nicht, da es das verfassungsrechtlich gewährleistete allgemeine Persönlichkeitsrecht der Klägerin höher einschätzt. Es ist verständlich, dass dieses Urteil in der Wissenschaft, aber auch in der Öffentlichkeit Empörung ausgelöst hat, da die Erklärung des Professors unbestritten war. Vergleichsweise zum Vorgehen von Gotham City also harmlos. Unter dem Aspekt von Compliance ist das Vorgehen als korrekt zu bezeichnen.

Der zweite Fall bezieht sich auf die Auseinandersetzung zwischen der Deutschen Bank und der Kirch-Gruppe. Der ehemalige Deutsche-Bank-Chef Rolf Breuer hatte in einem Fernsehinterview 2002 die Kreditwürdigkeit der Kirch-Gruppe bezweifelt: Nach allem, was man „darüber lesen und hören könne, sei der Finanzsektor nicht mehr bereit, auf unveränderter Basis noch weitere Fremd- oder gar Eigenmittel zur Verfügung zu stellen“. Es dauerte nur zwei Monate, dann war die Kirch-Mediengruppe pleite. Leo Kirch, der Firmengründer, machte für diesen Niedergang das Interview von Breuer verantwortlich. 2014 zahlte die Deutsche Bank an die Kirch-Erben in einem Vergleich 925 Millionen Euro. Was ist an den Äußerungen vom Bankchef Breuer gegenüber den Inhalten des Reports von Gotham City anders?

Das OLG München (Urteil vom 14.12.2012 – 5 U 2472/09) führt dazu aus, dass der Inhalt des Interviews samt der durch den Interviewer gestellten Nachfragen zur K.-Gruppe zuvor abgesprochen gewesen sei. „Der Beklagte habe die vorbereiteten Antworten auswendig gelernt und dann im Interview planmäßig gegeben. Ziel dieser Ausführungen sei es gewesen, die Kreditwürdigkeit der K.-Gruppe nachhaltig zu beseitigen, um dann deren Zerschlagung im eigenen Gewinninteresse betreiben zu können. Deshalb habe der Beklagte wissentlich falsch behauptet, dass niemand mehr der K.-Gruppe Geld zur Verfügung stellen werde. Im Übrigen sei dem Beklagten bekannt gewesen, dass die sog. Poolbanken – das sind die Banken, die gemeinsam Darlehen an die Kirch Gruppe vergeben hatten – Kreditverlängerung zugesagt hätten.“

Der Unterschied zum Inhalt des Research Papers von Gotham City besteht darin, dass der Deutsche-Bank-Chef auf nicht öffentliche Informationen zugriff. Zum anderen hat das Gericht eine versuchte Nötigung darin gesehen, dass der Kirch-Gruppe die Sanierungsfähigkeit genommen wurde, wenn sie das Angebot der Bank nicht annehmen würde. Hinzu käme das Gewinnstreben der Bank. Alles dies widerspräche „dem Anstandsgefühl aller billig und gerecht Denkenden“. Man kann das Interview deshalb nach Art und Inhalt als einen klaren Compliance-Verstoß sehen.

Das Gericht hat immerhin zwölf Jahre gebraucht, um zu seinem Urteil zu kommen. Über einen solchen langen Atem verfügen die meisten Mittelständler nicht. Insofern wird es bei den Attacken auf die Bilanzierung – insbesondere in der heutigen Zeit – kaum Prozesse geben.

Schützen Sie daher sich und Ihr Unternehmen!

Der Compliance Sommercampus 2017

Beginnen Sie mit dem WIRTSCHAFTSscampus sofort eine Ausbildung zum Certified Chief Compliance Officer im Compliance Sommercampus 2017. Der WIRTSCHAFTSscampus setzt damit die Reihe des Compliance Sommercampus im fünften Jahr erfolgreich fort.

Der Compliance Sommercampus 2017 richtet sich an bereits tätige oder zukünftige Compliance-Beauftragte, Mitarbeiter aus den Bereichen Finanzbuchhaltung, Controlling, Einkauf, Vertrieb, Geschäftsführer, Mitglieder der Geschäftsführung und des Aufsichtsrats, Geldwäsche- und Antikorruptionsbeauftragte sowie an Rechtsanwälte und Wirtschaftsprüfer.

Während des Compliance Sommercampus 2017 wird das Deutsche Institut zur Zertifizierung im Rechnungswesen (DIZR) e.V. exklusiv nur für diese Teilnehmer eine Zwischenzertifizierung durchführen, auf die der WIRTSCHAFTSscampus individuell und praxisnah in einer gezielten Präsenzphase vorbereiten wird. Die abschließende Zertifizierung zum Certified Chief Compliance Officer wird bundesweit, zum Beispiel in Hamburg, Düsseldorf, Frankfurt, Leipzig oder München sowie für Teilnehmer aus der Schweiz in Zürich bzw. für Teilnehmer aus Österreich in Wien angeboten.

Ausführliche Informationen zum Compliance Sommercampus 2017 finden Sie auf der Homepage des WIRTSCHAFTScampus.

Quellenangaben:

Veröffentlichung „Eurekahedge Report 2016“, Eurekahedge Pte Ltd., 2017

Veröffentlichung „Das große Hedgefonds-Massaker“, boerse.ARD.de, 2016

Veröffentlichung „The Rise of Hedge Funds: A Story of Inequality – Institut für Politikwissenschaft, Goethe Universität Frankfurt am Main“, Jan Fichtner, 2013

Veröffentlichung „Hedge-Fonds versus traditioneller Anlageformen“, Arno Melcher, 2007